加密市场熊市什么时候能结束?这是一篇基于神话、传说和历史类比的文章,避开了第一性原理。我经常在写作中应用勒内·吉拉尔的替罪羊理论来分析加密市场,建议在深入阅读之前熟悉他的神话学。

作为理性投资者,我认为用传统周期来理解加密市场已经过时,因为行业正在成熟。但作为吉拉尔的信徒,我无法忽视加密市场再次上演的神话模式。对一个手持锤子的人来说,一切都像钉子。

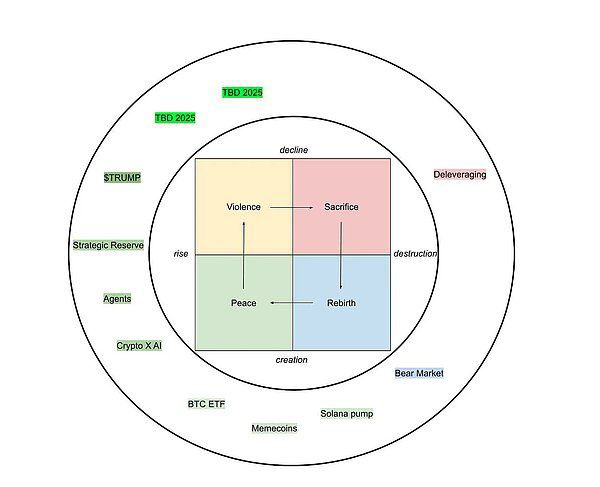

在这篇短文中,我探讨加密牛市如何分为两个阶段:第一幕,随后是“模仿性危机”的间奏,然后第二幕,以“替罪危机”落幕。

第一幕由价格上涨为开端,模仿凝聚社区。随后的崩盘引发混乱的互相攻击——一个象征性的“人人皆敌”——内部冲突吞噬社区。

第二幕以新一轮上涨平息混乱,推动周期走向终结,并最终选出替罪羊。每个周期都因自身原则的过度膨胀而终结,每个周期都需要一个替罪羊。

这既揭示了周期性——这次没有不同,也展现了线性演进——这次确实不同。最终,我们总会进入一个新阶段。

ICO 崩溃让以太坊一片荒凉,而 DeFi Summer又让它复苏。DeFi Summer让人质疑比特币的金融化潜力,而 Microstrategy 和 BlackRock 又重塑了它。

2017 年牛市是 ICO 驱动的 ETH 狂热。以太坊的“世界计算机”变成了一台老虎 机。ICO 套现 ETH,计算机轰然倒塌,最终在 2020 年 DeFi 狂潮中复活,随后杠杆过高的玩家——Do、3AC 和 SBF 纷纷陨落。2017 年的替罪羊虽不具体到个人,但它确实存在。

2017 年,以太坊的 ICO 既是繁荣之源,也是衰落之因;2021 年,DeFi Summer的英雄们走上了同样的轨迹。最好的替罪羊,往往是那些最先带来财富与狂欢的人——以太坊 ICO 的巨额财富,DeFi 毫无节制的借贷与代币超发,让参与者一夜暴富,最终也成为市场崩溃的根源。

泡沫是模仿型企业的副作用

2017 和 2021 年的牛市都分为两个截然不同的阶段,中间有一个惊人的相似点:2017 年和 2021 年Summer的剧烈下跌。这些间歇——短暂却猛烈的调整期——打断了最初的上涨,但随后市场重新点燃,以新的领军资产推动第二幕的狂热。

模仿性暴力升级

在这些间歇期,由于替罪羊尚未出现,模仿性暴力开始向内爆发。吉拉尔的追随者知道,这种“人人皆敌”的混乱不可持续,最终需要通过替罪机制来净化。但首先,暴力必须释放。

2017 年,ICO 热潮与比特币扩容争议引发了初夏的暴跌——比特币从 2,700 美元跌至 2,000 美元以下,以太坊从 400 美元跌至 150 美元——集体冲突随之爆发。SegWit 之争让比特币社群因区块大小问题分 裂,比特币现金(BCH)分叉加深了裂痕。

以太坊的 ICO 泡沫破裂,用户、开发者和基金会相互指责,抱怨网络拥堵和骗 局横行。以太坊经典(ETC)与 ETH 之争升级——ETC 打着“纯粹”旗号,在 6 月至 8 月间暴涨十倍——同时,矿工与用户的手续费分配纠纷加剧了社群对立。

2021 年,类似的模式在 5 月崩盘后重演——比特币从 64,000 美元跌至 30,000 美元,以太坊从 4,000 多美元跌至 1,700 美元——导火索是埃隆·马斯克对比特币的批评以及中国的打压政策。

市场陷入更复杂的冲突:以太坊的 Gas 费问题引发 Layer 1 与 Layer 2 的扩容争论;比特币矿业委员会让极端主义者与实用主义者对立;DeFi 产量挖矿的崩溃(如 Iron Finance)让投机者相互攻讦;Tether 的 FUD 加剧了稳定币的竞争。

第二幕

从吉拉尔的视角来看,这些间奏期是拐点:第一幕的主导者因不可持续的狂热而崩溃,引发内部分 裂,直到第二幕将市场热情转向新资产,推迟最终的替罪羊。

2017 年,第一幕由以太坊与 ICO 领导——ETH 从 8 美元飙升至 400 美元,Bancor 和 Tezos 等代币销售推波助澜——比特币在其中只是配角。间奏期后,第二幕开启,比特币在散户的 FOMO 情绪下狂飙至 20,000 美元,同时 BCH(最高 4,000 美元)和 EOS 作为“以太坊杀手”崭露头角。

第一幕属于 ETH 和 ICO,第二幕由比特币主导。

2021 年,第一幕的主角是比特币、以太坊和 Aave、Uniswap 等 DeFi 龙头,它们逐渐成熟为“机构级”资产。间歇期后,第二幕换上新面孔:LUNA 疯狂崛起,OlympusDAO 的(3,3)质押狂潮,Solana 一度冲到 260 美元,AVAX、DOT、狗狗币(DOGE)、柴犬币(Shib)等其他代币纷纷跟涨。

第一幕属于 BTC、ETH 和 DeFi 龙头,第二幕则属于 LUNA、Olympus 分叉、SOL 及更广泛的山寨币浪潮。

原罪

这一轮周期的基石是机构化,而非 2017 年的 ICO 技术创新或 2021 年的 DeFi 变革。这是由 ETF 和 MicroStrategy(MSTR)资本推动的自上而下转变。但所有周期都有一个共同的金融工程主题:2017 年是全球资本协调,2020 年是链上收益,2024 年是机构准入。

虽然模因币的狂热可能让旁观者分心,但它只是诱饵(正如上个周期的 NFT 一样)。这是更大周期中的一个小周期。但它揭示了市场对宏大叙事的拒绝:价格既是手段,也是目的,一种在机构完全掌控市场前,最后一搏的套利游戏,而投机正式变成华尔街白领的专属领域。

机构已经到来——不再是 2017 年“企业以太坊联盟”的空谈,而是 2024 年 1 月 11 日现货比特币 ETF 的现实落地。唐纳德·特 朗普的当选,承诺让美国成为加密超级大国,标志着一个飞跃。2024 年 11 月,加密市场在狂热情绪中飙升——华尔街入场,战略储备呼之欲出,稳定币法案暗示美元化的新形态。

但 2025 年 1 月特 朗普就职,市场开始焦虑。人们期待的政府“神迹”没有出现,贸易战 FUD 与宏观动荡让希望破灭。社群意识到,特 朗普,这位 S 级网红,竟用自己的模因币“Rug”了整个市场,模因币超级周期就此戛然而止。第一幕至此落下帷幕,社群寄望于机构拯救——但替罪羊尚未出现。

第二幕前,没有底部

现在是 2025 年 3 月,我们正处于间歇期,比特币从高点回落,整个山寨币市场一片废墟。间歇期之所以展开,是因为人们真的相信一切已经结束。社群陷入混乱,暴力肆虐,但替罪羊仍未现身。

历史低语着,第二幕往往以价格狂热点燃,转移市场欲望,推迟最终的祭祀危机。然而,这并不意味着价格会疯狂飙升——问题的关键在于,当机构化的狂热最终崩溃,我们会将怒火投向谁?

替罪羊必须来自孕育这一轮繁荣的机构。它会是一种模糊的、集体性的呐喊——“机构摧毁了加密市场”——矛头指向贝莱德的 ETF 帝国,或者那些将加密叛逆彻底美元化的西装革履者?

还是会凝聚成更锋利的指控,更具个人性的清算?MicroStrategy 会不会崩溃?它那 400 亿美元的比特币押注,会不会因杠杆爆仓而轰然倒塌,迈克尔·塞勒从先知变成终极赌徒,被牺牲以偿还我们的罪孽?又或者,特 朗普,这位 S 级网红,因模因币骗 局收割市场,也被投入火堆?

这还不是底部——远远不是。模仿性混乱仍在搅动,第二幕的阴影正在逼近。它是否会如往昔一般,以狂热的暴涨开启,然后跌入更深的深渊,尚不可知。

但有一点是确定的:替罪羊终将到来,或许穿着西装。如果他不穿西装,那可能正是他的罪过——但他仍将被迫在法国里维埃拉的旺季亮相。

熊市何时是尽头?

从大逻辑上来讲,熊市结束的本质,只有一个,就是集体躺平了。

当整个市场,没有人愿意卖了,不就是见底了吗?

3400有人卖,3300,3200,3100,3000,2900,2800呢?

当市场不断下跌的时候,虽说会有恐慌盘溢出,但那些躺平的资金,抛售意愿势必越来越弱,这就是所谓的地量见地价。

因为市场跌到一个位置,自然就会演变成愿意买入的资金更多,愿意卖出的资金更少。

这个位置,和政策无关,和基本面无关,和资金的意愿有关。

我们都说,这个市场在割韭菜。

当市场的韭菜集体躺平,没有任何韭菜活跃的时候,这个市场就自然见底了。

换句话说,熊市的尽头,是散户的坟墓。

当资金无论如何折腾,韭菜集体躺平的时候,市场就跌到底了。

所以,市场的底部,往往杀的是技术派。

因为技术派的存活能力最强,也是被割韭菜的最后一批。

你会发现,熊末的时候,所有的技术都是失灵的,因为资金只能割技术派了。

只有让整个散户群体,集体闭口的时候,才是真正的熊市末期。

如果非要罗列熊市的结束,可以看以下几个重要的指标。

1、成交量。

所有的熊市底部,都是缩量的,几乎无一例外。

放量见底的,一定不是熊市大底,只是阶段性的底部。

因为真正的熊市底部,一定是绝望的,而不是大量资金来抄底的。

从08年底部,2018年底部来看,成交量都不足巅峰的1/10。

07年最高峰的成交量,沪市在2700亿,08年最谷底的时候,只有200多亿。

15年的巅峰,沪市的成交量高达1.3万亿,18年谷底的时候,仅有800多亿。

21年,沪指的巅峰成交量在8000多亿,而最近几年沪指最低的量,也有2500亿附近。

虽说市场现如今的情况和过去不太一样,引入了大量诸如量化资金入场。

但沪市最低的量,起码也得跌破2000亿,才是熊市见底的一个标志。

所以,单纯从成交量去看熊市的大底部,现阶段还有大把资金在市场里活跃,离底还有很远的一段距离。

2、资金面。

这里的资金面,和成交量对应的资金面,不是同一个。

熊市末期的资金,其实是相对比较宽裕的,但只是宏观上而言。

对于微观的股市,资金需要很多入场的理由。

但有一些资金,是打着明牌入市的,比如养老金,比如国家大基金,比如险资,比如一些企业的回购增持等等。

市场资金的入市,是跟随着赚钱效应来的。

但是政策引导的资金,是跟着市场底部抄底而来的。

在市场成交很活跃的情况下,几百亿资金显得微不足道。

但是当市场成交非常冷清的时候,几百亿资金想要完成布局,都需要花一段时间。

资金面在熊市底部呈现出散户躺平,机构观望,仅有政策资金抄底的态势,才是熊市末期的特征。

3、市场热点。

熊市末期,其实是不会有任何市场热点的。

因为熊市末期,是没有成群结队的资金入场的。

在熊市末期,由于成交低迷,资金的炒作周期会越来越短。

哪里能忽悠到一些资金来接盘,就往哪里去钻,没有热点可以炒就躺平。

很明显,现如今市场还在炒作这个题材,那个题材,就不是熊市末期的征兆。

当资金各大板块轮一圈,套牢各种筹 码后,熊市才慢慢走到了终点,所谓的行情才会来。

而市场热点的出现,尤其是持续性热点的出现,往往已经是牛市初期的特征了。

当你感觉追热点,追一次套一次,就距离熊市尾部不远了。

熊市的末尾,一定是不存在市场热点的,所有上涨的板块几乎都要补跌一轮才对。

4、赚钱效应。

熊市末期,是没有任何赚钱效应的。

但这并不代表熊市末期会亏很多钱。

熊市末期的指数,大多数是红绿相间的,跌多了就会有一些资金抄底,出现小涨。

但是成交量很小,上涨幅度也不大,所以没什么赚钱效应。

熊市末期没什么资金愿意去打涨停,因为没什么跟风盘。

熊末抄底的以长线资金为主,这部分资金可不会去跟风打涨停。

熊末都是一些蓝筹股,出现小阴小阳的态势,赚钱效应相对比较差一些。

当市场出现连板,大概率就从熊末,进入牛初了。

就实际情况而言,没有人能在熊末的阶段赚到钱,这是一个理性的资金,顶着浮亏在市场里找机会的阶段。

以上就是币界网小编给大家分享的加密市场熊市还未见底,熊市什么时候能结束的详细分析了,希望此片文章能够帮助大家更好的了解加密市场熊市结束信号吧!

声明:文章内容不代表本站观点及立场,不构成本平台任何投资建议。本文内容仅供参考,风险自担! 关键词:熊市 币圈 结束

USDT(TRC20主网)打赏

USDT(TRC20主网)打赏  微信打赏

微信打赏