内地企业如何合规上链发行RWA资产,香港/新加坡真实案例分析!

不知道大家发现没有,今年开始RWA频繁出现在大众的视野里,而且大量的资本已经陆续进场

那么为什么RWA成为资本市场的“新宠”?

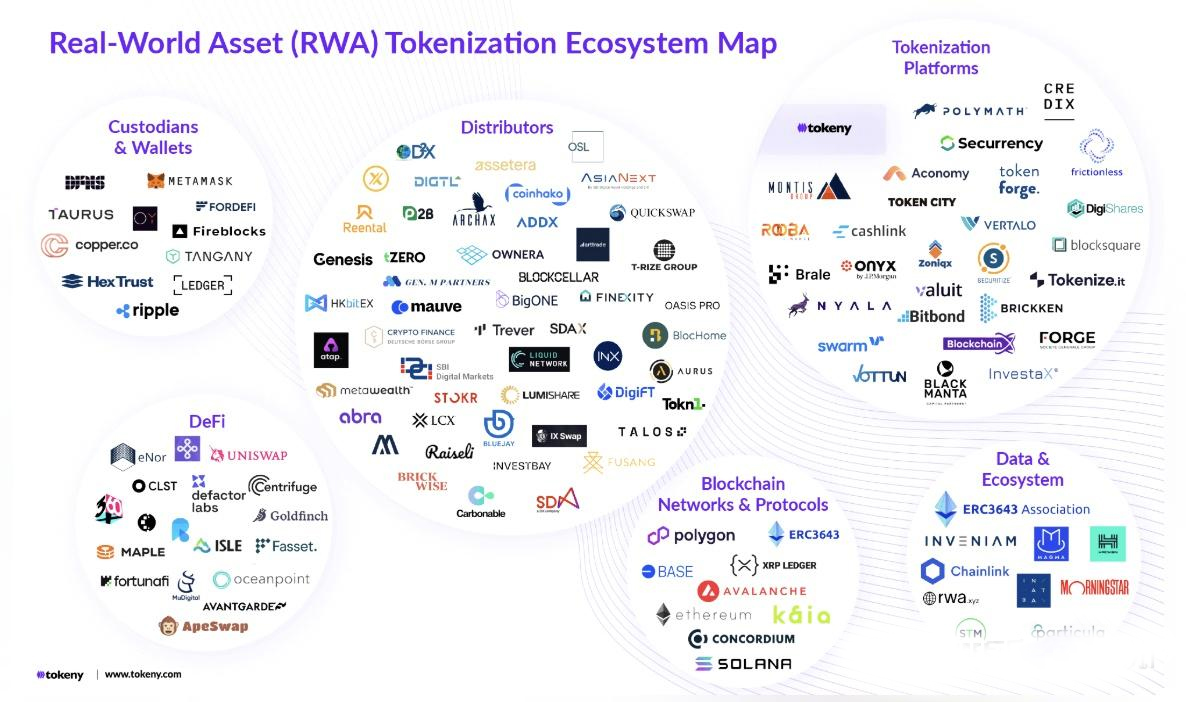

现实世界资产代币化(RWA)通过区块链技术将不动产、供应链金融、绿色能源等资产转化为链上通证,实现全球化流通与融资。

据摩根士丹利预测,2030年全球RWA市场规模将突破16万亿美元,成为企业盘活存量资产、降低融资成本的核心工具。

对于内地企业而言,RWA不仅是合规跨境融资的“新通道”,更是抢占ESG(绿色金融)和数字经济红利的战略选择。

RWA核心是把真实资产用代币化方式来进行确权与分割交易。把资产可以切割为众多的一串串数字代码,增加资产认购人的数量,减少每个人认购出资的金额,提高资产的流通性。

一,内地企业需要了解RWA的核心是什么?

RWA现阶段处于早期摸索阶段,没有得到全市场的普及,目前从市场成功发行的案例来看,企业融资也呈现了不同效果:

有通过发行RWA募集境内法定货币,有通过发行RWA募集到境外主 权信用法定货币(港元,美元等)有通过发行RWA募集到公链上加密资产(比特币,以太坊等)

现阶段大陆地区对RWA的探索也出现了新的研究与方向

有通过发行RWA锚定的是文化IP资产,其本质是一种数字权益通证,剥离投资分红的金融属性。

持有该通证(代币)可以享受某种权益。通过把代币化权益,和消费者持有者形成价值共识。

为品牌ip赋能。

有通过发行RWA锚定的是公司的股权或者经营流水,其本质是是股权或者投资协议,持有该通证(代币)可以获得经营分红,带有金融属性

通过把股权或者投资协议与经营数据进行代币化,为企业在发展中短期的资金投入提供了流动性支持。(该种模式,需要严格设计模型,不然很容易出现违规违法乱象)

有通过发行RWA锚定的是企业在经营过程中积累的大量数据,然后把数据进行合规确权,形成数据资产。

数据资产进行代币化然后在合规场所完成挂牌与交易。为企业估值提升,优化财务报表,提供帮助。

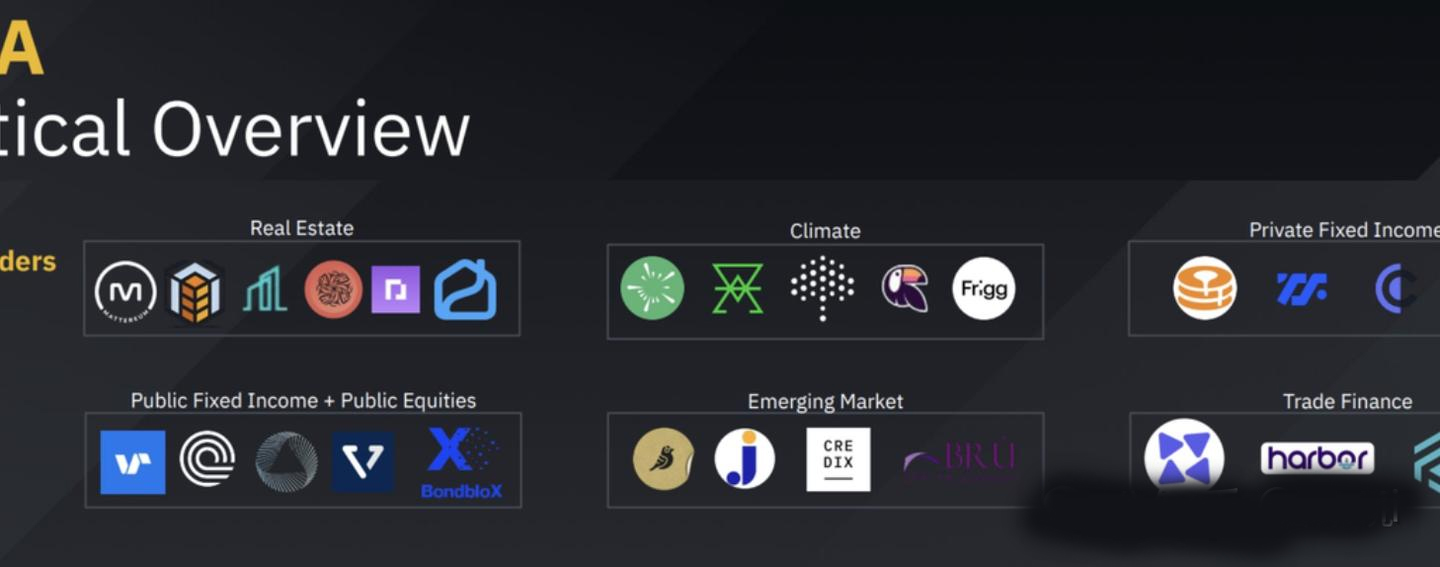

二、全球RWA发行地区对比:哪里才最合企业家发行RWA?

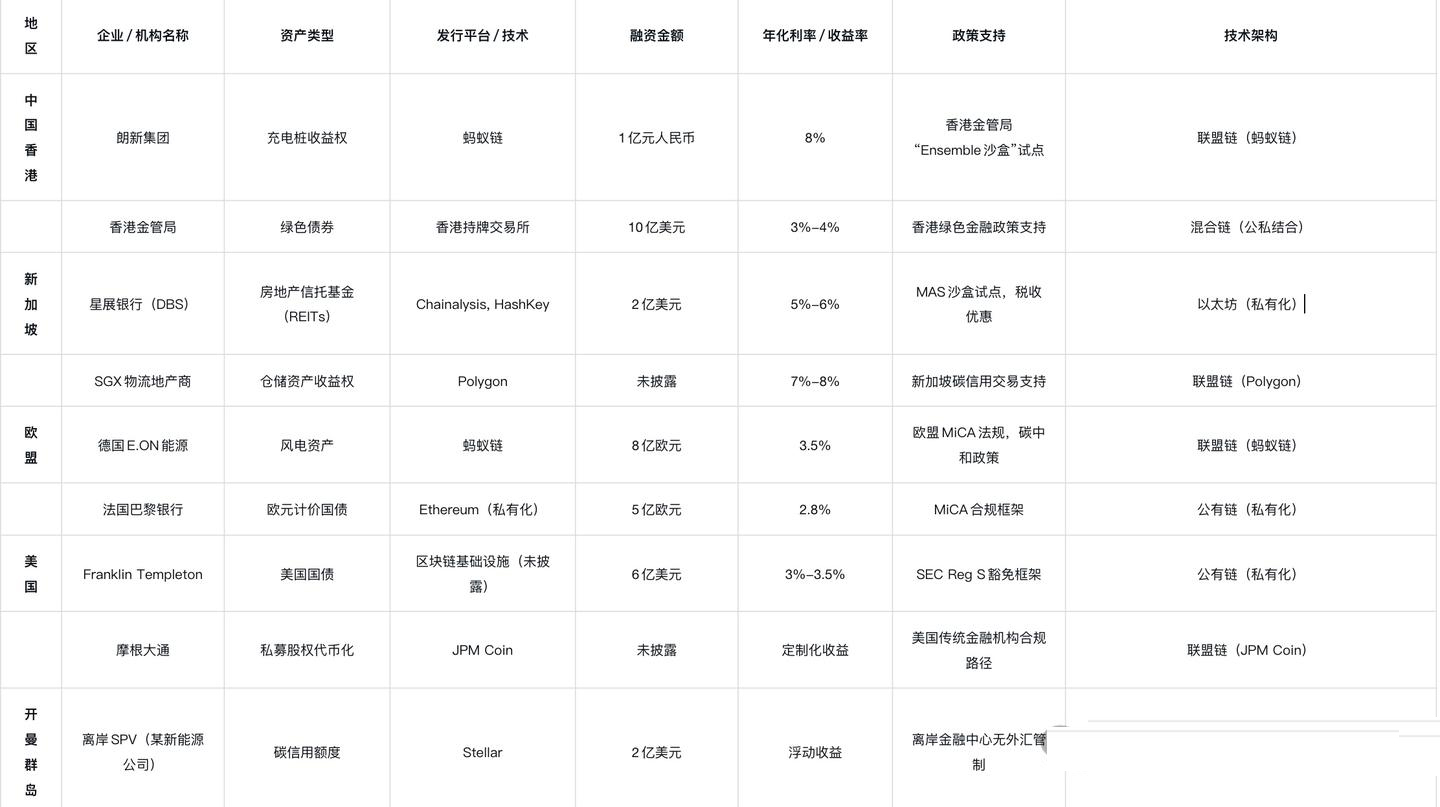

1. 香港:政策红利+区位优势,短期首选

核心优势:

1,监管沙盒先行:香港金管局“Ensemble沙盒”允许企业零成本测试代币化模型,大幅降低合规风险。

2,跨境资金自由港:依托粤港澳大湾区,实现人民币与港币无缝兑换,吸引国际机构投资者(如贝莱德、高盛)。

3,绿色金融倾斜:香港政府明确支持新能源基建、光伏电站等资产的代币化融资,最高补贴达项目成本的70%。

4,成功案例:朗新集团通过蚂蚁链将内地充电桩资产代币化,在香港融资1亿元,年化收益率达8%

香港金管局联合汇丰银行发行全球首只代币化绿色债券,规模超10亿美元。

2. 新加坡:创新试验田,适合中小企业

核心优势:

1,MAS沙盒灵活:允许代币化非证券资产(如知识产权、碳信用),无强制KYC要求;

2,技术生态成熟:Chainalysis、HashKey等企业提供全链条服务,智能合约审计效率提升50%;

3,税收优惠:对加密资产收益免征资本利得税,企业综合税负低至13.5%。

4,成功案例:新加坡星展银行(DBS)推出代币化房地产信托基金(REITs),单笔募资超2亿美元;

东南亚最大物流地产商SGX通过代币化仓储资产,融资周期从6个月缩短至2周。

3. 欧盟:MiCA法规护航,长期确定性高

核心优势:

1,统一监管框架:欧盟《加密资产市场监管法案》(MiCA)明确代币化资产法律地位,规避跨境合规争议;

2,碳中和政策驱动:碳信用(Carbon Credit)代币化需求激增,欧盟企业可通过RWA参与全球碳交易市场;

3,机构资金入场:欧洲养老基金、主 权财富基金对合规RWA产品配置比例已超5%。

成功案例:德国能源巨头E.ON将风电资产代币化,募资8亿欧元,投资者可实时查看发电数据;

法国巴黎银行发行欧元计价代币化国债,年化利率3.5%,面向机构投资者开放。

4. 美国:高门槛但市场成熟

核心优势:

1,证券型代币(STO)成熟:SEC认可部分代币化为证券,传统金融机构(如摩根大通)深度参与;

2,大类资产全覆盖:房地产、私募股权、艺术品等均实现代币化,流动性充足。

挑战:合规成本高,需聘请专业律师团队应对SEC审查;

普通投资者准入受限,募资周期长。

5,地区政策分析

香港:聚焦绿色金融与跨境流通,依托粤港澳大湾区实现资金闭环

新加坡:税收优惠+沙盒创新,适合中小企业试错

欧盟:MiCA法规统一标准,碳中和政策驱动碳信用需求

美国:传统金融机构主导,合规门槛高但市场成熟

开曼群岛:离岸架构灵活,适合规避外汇管制

技术选择倾向联盟链

头部案例(如蚂蚁链、JPM Coin)均采用联盟链,兼顾合规性与性能

公链应用:仅限特定场景(如Stellar用于跨境支付),避免监管风险

三、内地企业发行RWA的关键步骤

1,资产筛选与合规包装

优先选择,现金流稳定的资产(如充电桩收益权、供应链金融应收账款);

法律设计,通过SPV隔离风险,采用非加密货币形式(如联盟链权益凭证)规避证券属性争议。

2,技术架构搭建

区块链选择蚂蚁链、腾讯至信链等联盟链,兼顾合规性与技术可靠性;

数据上链通过IoT设备实时采集资产运营数据(如充电桩充电量),确保链上链下信息一致。

3,跨境合规与发行

香港路径在“Ensemble沙盒”完成合规测试,与本地持牌交易所(如HKD Exchange)合作上线;

资金闭环利用跨境贸易结算通道,规避外汇管制风险。

4,持续运营与退出

信息披露定期发布链上审计报告,增强投资者信任;

流动性设计引入做市商机制,或对接香港、新加坡的二级交易市场。

总结

最优发行地推荐:香港因其政策包容性、成熟的金融基础设施及跨境协同能力,是当前RWA发行的首选地。

企业可借鉴其沙盒机制、技术融合(区块链+IoT)及绿色资产锚定模式,结合专业机构合作实现合规发行。

其他地区(如阿联酋、新加坡)则适合特定场景或规模较大的项目。未来需持续关注政策动态及技术创新,以应对市场变化。

RWA的浪潮已至,内地企业需抓住香港、新加坡等地的政策红利,以合规为盾、技术为矛,抢占全球资产数字化的先机。

无论是新能源基建的万亿赛道,还是碳中和的千亿市场,RWA都将成为企业破局增长的新引擎!

到此这篇关于内地企业如何合规上链发行RWA资产,香港/新加坡真实案例分析!的文章就介绍到这了,更多相关RWA真实案例分析内容请搜索币界网以前的文章或继续浏览下面的相关文章,希望大家以后多多支持币界网!

声明:文章内容不代表本站观点及立场,不构成本平台任何投资建议。本文内容仅供参考,风险自担! 关键词:RWA

USDT(TRC20主网)打赏

USDT(TRC20主网)打赏  微信打赏

微信打赏