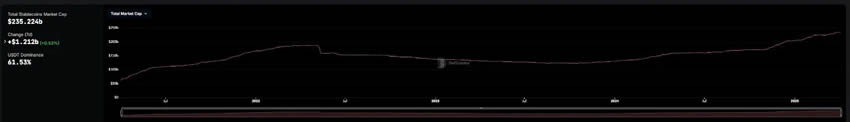

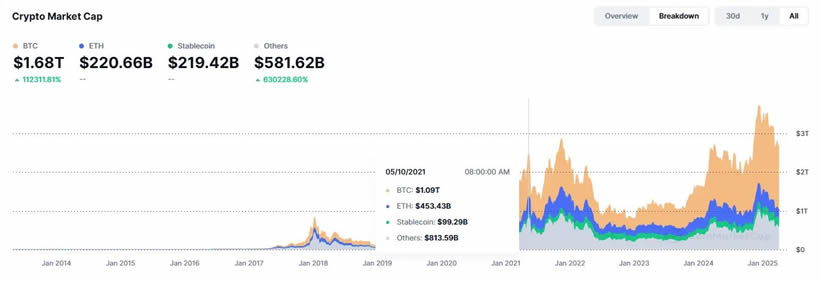

自 2024 年以来,全球稳定币市场以 80.7% 的成长突破 2,350 亿美元,USDT 与 USDC 双雄以 86% 的成长贡献率持续主导市场。但令人费解的是,在以太坊和 Tron 链上沉淀的千亿美元增量资金,并未如过往周期般推动山寨币市场同步爆发。数据显示,本轮每新增 1 美元稳定币仅撬动 1.5 美元山寨币市值成长,较上轮牛市缩水 82%。

本文将透过对稳定币全方位的数据透析,解读稳定币的成长带来的加密终极问题:钱都去哪了?当交易所余额暴涨与 DeFi 协议质押量攀升的同时,传统金融机构的场外交易、跨境支付场景的渗透、新兴市场的货币替代需求,正悄然重塑加密货币世界的资金流向图谱。

稳定币市值增加千亿美元,以太币和波场仍贡献八成成长

根据 defillama 的数据显示,从整体来看,从 2024 年开始到目前,稳定币的发行数量从 1,300 亿美元成长至 2,350 亿美元,整体增幅达 80.7%。其中,主要的成长仍来自于 UDST 和 USDC 两个稳定币。

2024 年 1 月 1 日,usdt 的发行量为 910 亿美元,截至 2025 年 3 月 31 日,USDT 发行量为 1,446 亿美元,成长约 536 亿美元,成长幅度贡献占 51%。 USDC 同期的发行量从 238 亿美元成长至 606 亿美元,成长率约 35%。这两个稳定币不仅占据了 87% 的市场份额,在成长端同样贡献了 86% 的份额。

细分到链上数据来看,以太坊和 Tron 仍是稳定币发行量最大的两条公链。其中以太坊的稳定币发行量占 53.62%,Tron 的比例约为 28.37%,合计占 81.99%。

其中以太坊的从 2024 年 1 月 1 日到 2025 年 4 月 3 日的稳定币增量约为 580 亿美元,成长率达到 86%,基本上与 USDT、UDSC 的发行成长率相差无几。 Tron 的成长率约为 34%,不如稳定币的整体成长速度。

排名第三的公链是 Solana,同期成长 125 亿美元发行量,成长率达 584.34%。第四的是 base,成长了 40 亿美元发行,成长率达 2316.46%。

前十当中,Hyperliquid、TON、Berachain 都是近一年内才开始有稳定币发行。这三家新增了约 38 亿美元的稳定币发行量,贡献了 3.6% 的稳定币成长份额。整体来看,以太坊和 Tron 仍是稳定币的主力市场。

每 1 美元新增资金仅撬动 1.5 美元山寨币市值

虽然稳定币的链上成长迅猛,但同期的山寨币市值成长却并不理想,

作为对比,2020 年 3 月份,整体山寨币市值约为 398 亿美元(除 BTC、ETH),到 2021 年 5 月,山寨币市值上涨至 8,135 亿美元。涨幅约 19.43 倍。同期的稳定币数据成长,由 61.4 亿成长至 992 亿美元,成长约 15 倍,基本上是同步的。涨幅基本同步。

本轮多头阶段,稳定币的市值整体涨幅达到了 80%,但同期的山寨币的整体市值涨幅仅为 38.3%,成长幅度约为 1,599 亿美元。

回顾一下,2020 年~2021 年周期,稳定币每成长 1 美元,山寨币的整体市值上涨 8.3 美元。但到了 2024 年~2025 年周期,稳定币每增加 1 美元,山寨币的市值仅上涨 1.5 美元。这个比例大幅缩水,也意味着新增的稳定币似乎没有用于购买山寨币。

钱去哪了?这是一个关键问题。

公链格局洗牌:以太坊与 Tron 守江山,SOLana 与 Base 破局成长

直观的来说,本轮周期当中 Solana 上的 MEME 热潮始终引领了这一轮牛市的进行。但在 MEME 的炒作过程中,基本使用的是 SOL 交易对,稳定币参与的空间并不大。且前文所分析的结果来看,稳定币的成长依旧主要停留在以太坊。

因此,要发现稳定币的成长去了哪里,恐怕依旧要在以太坊或 USDT、USDC 等主要稳定币的动向上进行分析。

在分析之前,或许可以列出几个可能的方向,这也是市场上对于稳定币的去向的普遍猜测。例如,稳定币更多的用于支付场景、质押收益、价值储存等。

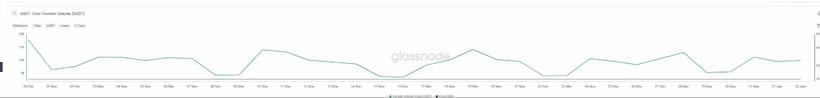

我们先来看看以太坊的稳定币交易情况,从下图当中,我们能够发现稳定币的交易量波动呈现如心跳一样的规则性波动。这种波动背后,或许藏着稳定币的用途法则。

当把周期缩短,能够显著的看到这种波动的规律是 5+2 的波动,也就是 2 天低迷,5 天高峰。观察后可以看到,低谷期都是周末,高峰期基本上都是从周一到周三逐渐走高,周四周五逐渐降低。这种明显的波动性规律,似乎至少能说明这些稳定币的交易发起方主要来自于机构或企业,毕竟如果是消费支付场景主导,应当不太会呈现出这种波动性。

此外,从单日的交易频率来看,以太坊上的 USDT 最高峰的单日转帐次数不超过 30 万次,且通常周末的转帐频次和转帐平均金额都远低于工作日。也进一步印证上述的推论。

USDT 涌入交易所,USDC 沉淀 DeFi 协议

从持股的分布来看,过去一年当中,USDT 的交易所余额有了大幅上涨。 2024 年 1 月 1 日交易所的余额为 152 亿枚,到 2025 年 4 月 2 日,这一数字增长至 409 亿枚,增长了 257 亿美元,涨幅达到 169%。此增幅远高于稳定币整体发行量 80.7% 的幅度,且占到 USDT 同时段发行量成长金额的 48%。

也就是说,在过去一年多的时间内,USDT 的新增发行量约有一半都流入了交易所。

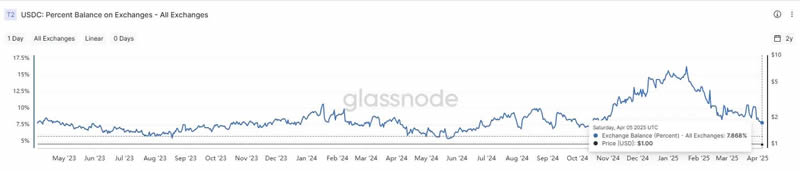

但同期的 USDC 情况却大不相同,2024 年 1 月 1 日,USDC 的交易所持有量约为 20.6 亿枚,到 2025 年 4 月 2 日,这一数字增长至 49.8 亿枚。同期的 USDC 发行量增发了 368 亿枚,新增的发行量当中,只有 7.9% 流入了交易所。而交易所的整体余额占比也仅 8.5%,与 USDT 的 28.4% 相比有较大差距。

USDT 的新增发行量多数流入了交易所,USDC 的新增交易量却没有进入交易所。

那么 USDC 的新增流量究竟要去哪里?这或许能够一定程度上解释市场中的资金流向哪里的问题。

从持币地址的角度来看,USDC 排名靠前的几个持币地址基本上来自 DeFi 协议,以以太坊为例,USDC 的第一大持币地址是 Sky (MakerDAO)的地址,持币数量为 48 亿枚,占比约为 11.9%。 2024 年 7 月,该地址的持有数量还仅为 2,000 万枚,不到一年的时间增加了 229 倍。 Sky 的 USDC 用途主要是作为旗下稳定币 Dai 和 USDS 的抵押资产使用。该地址的 USDC 成长从整体来看仍旧代表了 DeFi 协议 TVL 的成长对稳定币的需求。

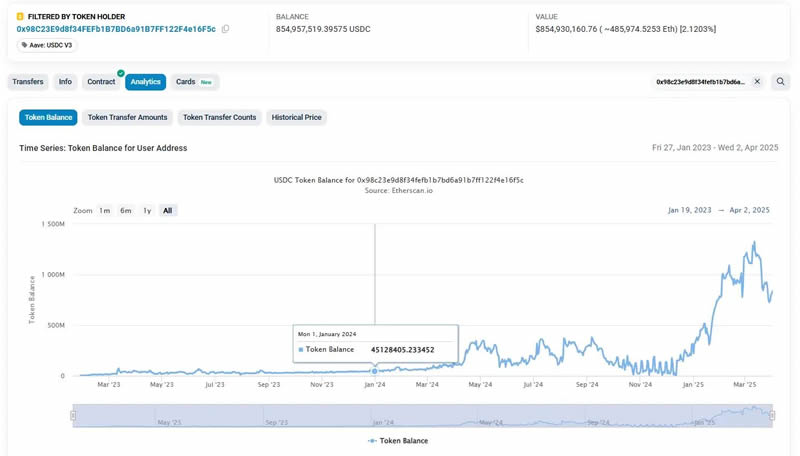

AAVE 是 USDC 在以太币上第四大持币地址。 2024 年 1 月 1 日,AAVE 的 USDC 持有量约为 4,500 万枚,至 2025 年 3 月 12 日的最高点该地址的 USDC 持有量增加到 13.2 亿枚,成长约 12.75 亿美元,占到以太坊上 USDC 新增发行量的 7.5%。

从这个角度来看,以太坊上的 USDC 新增,主要是因为质押产品类的成长。 2024 年初以太坊的 TVL 总量约为 297 亿美元,虽然近期遭遇下滑,但仍有 490 亿美元的存量(最高点时的 TVL 量达到了 760 亿美元),按照 490 亿来计算,以太坊上的 TVL 增长率也能达到 64.9%,这一增长幅度远大于山寨币来计算,以太坊上的 TVL 增长率也能达到 64.9%,这一增长幅度远大于山寨币的增长幅度。

不过,从规模来看,以太坊上的 TVL 虽然成长了 193 亿美元的规模,但与以太坊稳定币成长的 580 亿规模相比,仍有较大的差距。除去由交易所贡献的部分新发行量之外,质押类的协议并未全部吸收这些稳定币的增量。

新场景崛起:从跨国支付到机构交易的典范迁移

除了 DeFi 的成长对稳定币的需求之外,消费支付、跨国汇款、金融机构场外交易也可能是稳定币成长的新需求。

从 Circle 的多个官方资料中提到,稳定币的场景在跨境汇款、消费支付等场景中逐渐显现能量。根据 Rise 的报告显示,大约 30% 的全球汇款是透过稳定币实现的。这一比例在拉丁美洲和撒哈拉以南非洲尤为显著。拉丁美洲和撒哈拉以南非洲的零售和专业级稳定币转帐在 2023 年 7 月至 2024 年 6 月期间年增超过 40%

根据 Circle 发布的报告显示,2024 年渣打银行旗下的 Zodia Markets 铸造的 USDC 净额已达到了 40 亿美元,(Zodia Markets 是机构数位资产经纪公司,为全球客户提供包括场外交易和链上外汇等服务)。

另一家拉丁美洲零售支付公司 Lemon 的客户持有的 USDC 数量超过 1.37 亿美元,该平台的用户主要透过稳定币进行零售支付使用。

除了场景差异导致的需求新增之外。各链的生态结构不同,也造就了不同的稳定币需求。例如,Solana 链上的 MEME 热潮激发了 DEX 的交易需求,根据 PANews 不完全统计,Solana 链上 USDC(排名前 100)的交易对 TVL 量约为 22 亿美元,按照 USDC 体积占一半的规则计算。这部分的沉淀资金量约为 11 亿 USDC。占到 USDC 在 Solana 链上发行量的 8.8%。

加密市场从 “投机泡沫” 转向向 “理财新品”

在对稳定币进行拆解分析后,小编发现似乎很难找到一个方向是稳定币的成长的主要动因。也就无法解释市场上的钱都去哪了这个问题。但回顾来看,我们得到的可能是一系列复杂的结论。

1. 稳定币的市值不断成长,但显然这些资金并没有大规模流入到山寨币市场当中,成为山寨季来临的初动力。

2. 从以太坊的市场来看,这部分的主要稳定币 usdt 增长依旧有一半的增长是流入了交易所,不过似乎更可能是用来购买了 BTC(因为山寨币和以太坊的市场并没有明显上涨),或者交易所内的理财产品。剩余的成长需求,可能被 DeFi 协议的消化。整体来看,流向以太坊的资金,更重视质押、借贷类协议的稳定收益。加密市场对传统资金的吸引力或许已经不是疯狂涨跌,而是一种新型的理财产品。

3. 新场景的变化,渣打银行等传统金融机构入场加密市场,也成为稳定币的新晋需求之一。另外,包括欠发达地区因基础建设落后,本国货币汇率不稳定等因素而选择采用稳定币的场景也日益增加。但这部分的数据目前仍没有完全统计结果,具体的份额我们不得而知。

4. 稳定币在不同的链上有着不同的叙事需求。例如 Solana 的成长需求可能来自于 MEME 兴起的交易热度。还有像 Hyperliquid、Berachain、TON 这种新公链的成长热度也带来一定的资金需求。

整体来看,这场资金迁徙的暗流揭示加密市场正在经历典范转移,稳定币已突破单纯交易媒介的边界,成为连结传统金融与加密世界的价值管道。一方面,山寨币没能因稳定币的成长而大规模输血。另一方面,机构资金的理财需求、新兴市场的支付刚需、以及链上金融基建的成熟,正将稳定币推向更广阔的价值承载舞台。这或许预示着,加密货币市场正在从 “投机驱动” 向 “价值沉淀” 的历史性转折点悄然迈进。

声明:文章内容不代表本站观点及立场,不构成本平台任何投资建议。本文内容仅供参考,风险自担! 关键词:稳定币

USDT(TRC20主网)打赏

USDT(TRC20主网)打赏  微信打赏

微信打赏